Épargner, c’est mettre passivement de l’argent de côté pour l’utiliser plus tard, en subissant de plein fouet les pertes dues à l’inflation (1% sur un an glissant en Mai 2019), induisant une érosion lente et invisible de votre capital.

Investir, c’est placer cette somme sur un support permettant de tirer un rendement et donc un revenu du capital. Investir, c’est également faire un choix et parfois de erreurs.

L’assurance-vie, placement d’investissement “préféré” des Français

L’assurance-vie, tout le monde croit savoir ce que c’est mais bien peu se doutent qu’il s’agit d’une enveloppe d’investissement avantageuse fiscalement après 8 ans, flexible en terme de succession (bénéficiaires pouvant être hors succession classique enfants/conjoint) mais qui existe sous tellement de formes qu’il faut prendre le temps de dénicher les « bons contrats ».

Au premier quadrimestre 2019, les Français ont versé 11,2 milliards d’euros contre 8,1 milliards en 2018 à la même époque.

Attention cependant, les contrats des banques classiques sont pour pour la plupart à la ramasse avec des rendements nets de frais proches de ceux du Livret A, avant les contributions sociales (17,2%) ! Lanterne rouge du classement en 2018, la Société Générale avec un rendement risible de 1,33 %… Ils se paient le luxe de vous prélever des frais faramineux (plus d’1 % pour des grosses sommes, souvent jusqu’à 3 % par défaut!) sur les versements, transformant votre « investissement » en gouffre financier. Il y a quelques perles rares, mais pourquoi se fatiguer…

Les assureurs et supports sont extrêmement nombreux et les contrats d’assurance-vie sur internet (mesplacements.fr, Linxea, Boursorama, Fortuneo, assurancevie.com etc.) sont parmi les meilleurs et de loin ! Les contrats ci-dessous n’ont aucun frais sur versement et ont eu les meilleurs rendements en 2018 :

-

Linxea Spirit / Mes placements liberté : 1,90 % pour le fonds euro classique, 2,90 % pour le fonds euro boosté

-

Linxea Avenir / Fortuneo Vie / Mes placements retraite : 2,00 % pour le fonds euro classique, 2,80 % pour le fonds euro boosté

La collecte nette sur les assurances vie est encore positive en Mai 2019 (mois avec la plus forte collecte depuis 2013 !), mais pour combien de temps ?

Un contexte de taux négatifs pas franchement propice aux assurances vie

Le couperet de la remontée des taux

Les emprunteurs et les Etats se réjouissent de la baisse continuelle des taux d’emprunt depuis quelques années, mais le spectre d’une hausse des taux est bien présent. L’inversion de la courbe des taux commence à faire frémir la sphère des économistes. Sans tomber dans un catastrophisme prédicateur et jouer les Nostradamus, une remontée des taux obligataires mettrait à mal bon nombre de supports obligataires (on ne rentrera pas dans le détail des différents types d’obligations) dont les fonds euros des assurances-vie qui en sont truffés.

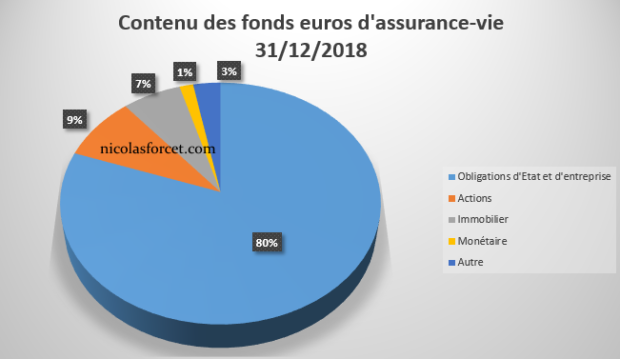

Voici d’ailleurs la composition des fonds euros, réputés « 100 % sûrs » dans l’esprit de la plupart des Français !

Rien ne vous choque ? Moi si ! On voit déjà que 20 % du fonds euro moyen d’une assurance-vie n’est pas obligataire mais fortement exposé au marché boursier, monétaire et même immobilier !!

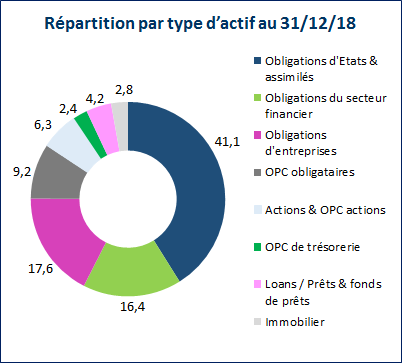

Un mix obligataire explosif

Accrochez vous bien, la suite va vous surprendre ! Dans la répartition ci-dessus, j’ai volontairement confondu tous les types d’obligations. Et si je vous disais que dans la poche obligataire du fond euro, il y a un peu plus de 50 % d’obligations d’État (qui ont désormais des rendements négatifs…) et près de 50 % d’obligations d’entreprises, dont on ignore d’ailleurs bien souvent la notation par des agences plus ou moins décriées en 2008 lors de la crise des subprimes ;)

Cerise sur la gâteau, le fonds euro de votre assurance vie contient 16 % d’obligations du secteur financier, vous savez, ces mêmes banques qui ont du mal a dégager de la marge et sortir des rendements corrects sur leurs produits !

Les unités de compte en assurance-vie

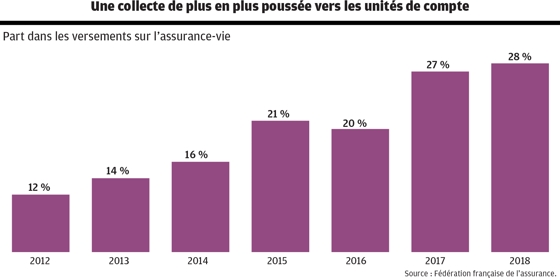

Les rendements des fonds euros (obligataire à 80%) étant en berne, les assureurs incitent fortement les épargnants à verser sur des unités de comptes (ETF, Fonds de fonds, OPCVM et même ETF Bitcoin et autres supports exotiques) en assurance-vie.

Les assureurs modifient ainsi les nouveaux contrats en imposant des clauses de versements en unités de compte (risquées pour l’épargnant) :

- obligation de verser 40% en unités de compte pour pouvoir verser 60% sur le fonds euro “boosté” aux actions et à l’immobilier

- ou même obligation pure et simple de verser 30% en unités de comptes (UC) pour tout versement !

Un piège pour flécher l’épargne des Français vers les unités de compte, très rémunératrices pour les assureurs car sans risque pour eux, alors que les marchés sont potentiellement en surchauffe.

L’Autorité de contrôle prudentiel et de résolution (ACPR) le dit : « le risque de perte en capital sur les unités de compte est supporté par les assurés ».

Sur assurance-vie, vous payez ainsi des frais sur les supports en unité de compte (de l’ordre de 0,5 à 0,7% pour les bons contrats) bien plus importants que sur un PEA où les frais de garde sont nuls chez les bons courtiers (BourseDirect, Fortuneo, Boursorama).

Et conjointement, vous supportez le risque à 100%, l’assureur ne garantissant en rien la somme placée en unité de comptes !

Et devinez quoi ? Ça marche, la collecte augmente quand même :

Jackpot pour les assureurs, rendement potentiellement plus élevé pour le souscripteur (et perte aussi), mais la prime de risque est-elle à la hauteur du risque considérable pris (support choisi) et des frais payés ?

Une liquidité de l’assurance-vie menacée ?

Un effet panique à anticiper ?

Imaginons maintenant ce qu’il va se passer lorsque les rendements des obligations d’entreprise, SCPI (immobilier) et actions contenus dans les fonds euros à près de 60 % vont subir un « coup de moins bien ».

Les rendements pourris et négatifs des obligations d’État (40 % du fond euros) ne pourront rien y faire, les rendements globaux des fonds euros deviendront minables (voire négatifs ou même fortement négatifs) et les épargnants risquent de vouloir retirer leurs billes, en masse.

Les réserves des assureurs (cf bidouilles pour ne pas avoir à les redistribuer) ne permettront jamais de satisfaire une décollecte massive, ou même compenser la perte de l’assureur, les fond euros étant la plupart du temps garantis.

La vente des quelques obligations correctes encore en possession des assureurs pour honorer les demandes de retraits (rachats) des clients entretiendrait la spirale infernale, baissant encore le rendement pour l’année suivante…

Si les médias s’en mêlent (et ça commence tout doucement), c’est la panique… Cela risque de prendre du temps et n’arrivera peut être jamais, mais bon, au cas où, le gouvernement a tout prévu !

Loi Sapin 2

La loi « Sapin 2 » étend le domaine d’intervention du Haut Conseil de Stabilité Financière (HCSF) et peut en cas de pépin financier d’un assureur restreindre temporairement la libre disposition de tout ou partie des actifs et retarder ou limiter temporairement, pour tout ou partie du portefeuille, la faculté d’arbitrages ou le versement d’avances.

En clair, plus de possibilité d’arbitrer hors du fonds euro par exemple pour limiter l’hémorragie et placer sur un support plus rémunérateur.

Diversifier, connaître les risques de l’assurance-vie

Le tableau que je brosse est bien sombre et ce n’est que ma vision des choses :

- Rendements en forte baisse, ne compensant pas l’inflation sur la plupart des contrats quand on calcule net de prélèvements sociaux.

- Mix réel du fond euros très différent de la représentation collective, et explosif en cas de crise sur les marchés action ou immobilier, de défauts sur le marché obligataire d’entreprise et plus précisément secteur financier.

- Frais importants prélevés par les assureurs sur les Unités de Compte, avec incitation voire obligation de versement pour l’épargnant dans des proportions souvent élevées (40%) et risque totalement assumé par ce dernier.

- Menace de manque de liquidité de l’assurance-vie, empêchant les retraits dans des délais raisonnables

Je n’incite à rien et n’ai de toute façon pas les connaissances en économie et la légitimité pour conseiller quelconque placement. Je me trompe peut être sur le devenir du support assurance-vie en France, mais je suis convaincu de deux choses :

-

Diversifier les supports de placement de son épargne est primordial, on ne met pas tous les œufs dans le même panier.

-

Jauger le risque pris sur tel ou tel support d’investissement, dont l’assurance-vie relève de la gageure pour l’épargnant moyen, les DICI (Document d’Information Clé pour l’Investisseur) ayant quand même apporté du mieux. Se faire conseiller par son banquier local est la pire des démarches pour votre épargne, celui-ci conseillant bien souvent le support où il touche le plus de commissions…